文|消金界

2019年的“3·15”晚会上,央视曝光了714高炮和暴力催收。随即,安徽紫兰科技相关负责人被连夜带走。

“他们(紫兰科技)的五大股东是被省公安厅直接抓走的,后来被定性为暴力催收,相关人员刑期少则12年,长达19年。”一位接近安徽紫兰科技的知情人士向消金界表示。

“对更多规范发展的平台来说,监管扫除了不公平竞争。”正如从业者所言,经历了前期的整顿,如今这一行业正在迎来规范发展。

复工就是在“加大损失”

一场突如其来的疫情,让本就动荡的催收行业面临生死考验。

对于甲方来说,特殊时期,他们及时做出调整:有一些提高了对乙方的佣金,有一些降低了催收的指标,还有一些更改了贷后策略。

“主要还是在维持2月份延期还款和减免利息的指标,”贷后从业者宁宁表示,疫情期间,武汉地区进行停催处理,疫情严重的地区以告知为主;对于一些高账龄的客群,则实行了较大的利息减免政策。

与此同时,各家逾期数据都在攀升。

“我们的回款率与2018年同期下降50%,与2019年同期下降30%左右,”一位贷后管理者表示。另一位高管则表示,他们的业绩同期相比下降了40%。

尽管如此,由于正值疫情期间,加上“3·15”临近,各家机构的催收力度不但没有增加,反而有所减弱。

消金界了解到,即便甲方做出诸多调整,但是一定程度上来说,复工也是在“加大损失”。

“一线城市的运营成本太高,基本回不了多少款,这个节骨眼上又不敢轻易裁员。”宁宁表示。

监管趋严、疫情影响,使得催收行业雪上加霜。更加棘手的,是老赖们加入各种反催收联盟,甚至委托专门的团伙处理名下贷款。

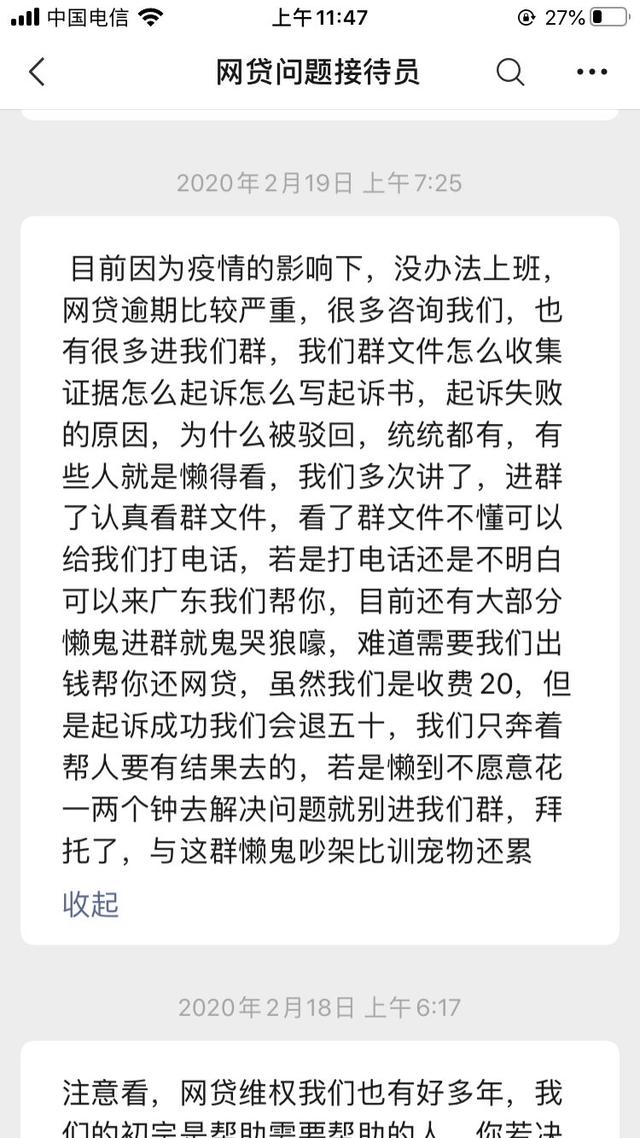

消金界发现,这些所谓的“网贷维权专员”,不仅代接催收电话,为用户提起诉书模板、答辩书,甚至还以招聘大学生兼职的形式,集中在聚投诉等平台进行举报。

第一批“老赖”

叶子在催收行业从业十年,他见证了整个行业的兴起和衰落。

早在2010年,首批四家试点消费金融企业获批筹建,叶子加入了外商独资的捷信消费金融,负责其贷后管理工作。彼时的贷后管理,都是消费金融机构自己孵化的内催团队。

催收最先接触的“老赖”,并非用户逾期造成,而是主要是由贷款中介造成的。那一时期,已经出现了集中诈骗。

“当时我们第一次接触了一起特大诈骗案,有一个区域的学生客户,全部受到中介诈骗。当地的业务总监结合门店经理,设立空壳培训机构,以招聘兼职的形式,给学生们发放200/天的工资,同时让他们办银行卡、拍证件照,随后拿着这些证件骗贷,这些学生全都背负了手机贷款。”

当时的信息传递并不透明。相关人员直到贷后处理时才发现这起诈骗案,并对这批单子进行了停催处理。

后来,随着消费金融行业的兴起,催收需求加大,逐渐有了委外催收。层出不穷的骗贷现象,给贷后工作带来了不少挑战。

“在消费金融行业,跪着放钱,站着收钱;站着放钱,跪着收钱。”催收作为贷后管理的重要一环,更多时候是在为贷前风控审核不严而买单。

那一时期,有犯罪团伙下农村,借口公司“周转不灵”,以十元/壶油的价格进行“清货”,并要求用户提供银行流水,从而骗取了整个村的贷款。

“整个村都是被诈骗的,催收的时候,这个村里的所有户籍全都打不进去,造成了很大损失。”

也有用户线下分期买手机,中介人员从中收取高达50%的手续费。更有甚者,销售谎称客户的手机没申请下来,在对方不知情的情况下,先偷偷还了前三个月分期贷款,之后再悄悄离职。

而这些,大多都是一两年之后、催收进行外访时才了解到。作为乙方的催收公司,通常以资产包收购的形式,一笔购买大量债权,而这种团伙性的诈骗案件,根本无法收回。

“714”的诱惑

2012年之后,消费金融行业风生水起,P2P网贷逐渐迎来爆发,这给催收行业带来了第一次较大的变革。

“P2P网贷平台给到的工资待遇非常高,远高于持牌金融机构,直接造成了内催人员的跳槽和动荡,”叶子表示。

事实上,由于P2P网贷客户质量并不高,客群相对下沉,使得平台面临较大的业绩压力,因而给出的相对高的佣金,尤其是714高炮,给出的薪资极具诱惑性。

“当时有甲方机构直接拿着现金到公司,说只要你接这个业务,业绩不说,先给结算一半的钱,而且佣金是正常佣金的两倍不止。”叶子表示,他也曾面临过这样的诱惑。

催收行业门槛并不高,人员也良莠不齐。短时间的爆发,使得暴力催收的现象层出不穷。P图群发、爆通讯录、冒充公检法,在高薪诱惑下,各种手段无所不用其极。

一位接近安徽紫兰科技的员工表示,紫兰科技当时做的就是包括魔法现金在内的小额现金贷平台的催收,这些平台大多不具备放贷资质。

也是在这一时期,上演了无数老赖与催收之间的故事。

“一个人信用芝麻分800+,支付宝累计收益5000多元,你觉得信用不好吗?这些估计都是知识分子,他知道反正不用上征信。”

“我遇到一个客户,在2016、2017年这两年,包装了一个皮包公司,以法人的身份,在大大小小的平台撸了将近三百多万贷款,用这笔钱买了房、买了车,还有一套商铺。逾期700多天后,他亲自去公司协商,最后只归还了征信上显示的40多万本金。在协商成功之后,他得意洋洋和我们说了这些。”

其实,早在2017年底对于现金贷的监管,使得一些机构有所察觉,继而减少了和P2P网贷平台的业务,只合作持牌消金和银行机构。

而另一些机构,尝到现金贷的甜头,反而变本加厉,这也为日后的危机埋下隐患。

等风来

2019年下半年开始,催收行业被列为“扫黑除恶”的重点行业。

继安徽紫兰科技之后,北京元海慧诚、深圳淳锋资产相关负责人先后被带走,新浪爱问普惠、51信用卡、有用分期更是祸起催收。

受牵连的不仅是借款人,也有更多从业者受到波及。一些催收人员以“诈骗罪”被拘捕,被判处十几二十年的刑期。

监管对于714的一刀切,使得此前大量涌入的催收员失去了工作,他们不得不离开或者转行。对于一些做过P2P网贷、小贷催收的,由于履历上有了“污点”,很难重返原有的岗位。

此外,催收行业面临的是收入的大幅下降。对于大多数催收公司而言,甲方给到的佣金只能维持基本的运营,盈利根本无从谈起。

这一时期,金融机构的要求更为严格。通常甲方要求公司三年以上、具备国内呼叫中心业务许可证,并对社保人数、案例等都做出了具体的规范。

在业务层面,甲方最基本的的铁定三条要求:不能随意承诺欠款人,不能辱骂欠款人,不能私收欠款人欠款。而随着个人信息保护法的加快出台,有些甲方不让联系第三方紧急联系人,只能联系债务人本人。

以上种种,都给催收工作带来更大的挑战。

此时残活的催收公司,大多是以下几种模式:

有的老板都跑国外,组建成几个人的小团队,做国内的客户;有的由于东南亚等地运营成本较低、监管宽松,因而选择出海;也有一部分机构,他们接几个持牌机构的单子,以此作为保护伞,来应对监管的盘查,同时为了维持公司的运营,再接一些小额现金贷平台的催收。

还有一种,也就是此前秉承合规经营的催收公司,由于服务的都是银行和持牌消费金融机构,受到的影响相对较小。

“过了今年,催收行业基本上也会经过任何行业都会经过的一个轮会:产生、发展、整顿、规范、平稳。”叶子向消金界表示。

对于众多合法经营的从业者来说,催收行业的春天,就快来了。