作者 | 丁萍

3月30日,美团点评发布2019年全年和第四季度财报:2019年全年实现总收入975.3亿元,同比增长49.5%;经营溢利为26.8亿元,2018年同期亏损110.9亿元。2019年四季度实现营收281.6亿元,同比增长42.2%;经营溢利14.2亿元,2018年同期亏损37.4亿元。

本季度核心看点:

新业务收入逐渐逼近到店酒旅业务,有望成为第二大营收源;

季度GMV受季节性影响环比下滑,但变现能力提升;

美团连续三个季度实现盈利,并于2019年实现整体盈利;

受此次疫情影响,美团短期业绩承压。

一、美团的流量获取能力如何?

活跃商家数增长回暖,交易用户数增速加快。

自2018Q4以来,美团年度活跃商家数趋于稳定,2019Q1和2019Q3均出现环比增长停滞。2019Q4实现620万,环比增加30万,有所回暖。(注:2019Q4年度活跃商家数是指截至2019Q4的12个月内的商家数)

数据来源:公司公告

数据来源:公司公告 美团平台具有较强的网络效应,商家用户环比增长回暖,必然会驱动交易用户增长。

美团2018Q2年度交易用户数环比增速创新高,达到9.55%,主要是美团在2018年4月收购摩拜100%股权,摩拜单车新增用户驱动活跃用户环比增长。

但2018Q3以来,美团年交易用户环比增速进入持续下滑通道,2019Q4为4.505亿人,环比增速仅有3.37%,但相比前三个季度均有所回升。(注:2019Q4年度交易用户数是指截至2019Q4的12个月内的交易用户数)

数据来源:公司公告

数据来源:公司公告 二、美团的收入来源是什么?

新业务分割到店酒旅的营收份额,有望成为美团第二大营收源。

美团的收入构成主要有到店酒旅、餐饮外卖、新业务等。其中,新业务主要包含共享单车、网约车、美团买菜、小象生鲜以及供应链业务等。

外卖业务是美团的最大的营收源,而到店酒旅业务是美团最大的利润源。

从目前的营收构成看,新业务的收入比例从2017Q4的7.14%持续提升至2019Q4的21.61%,逼近到店酒旅业务目前22.58%的比例。且随着新业务收入逐渐分割到店酒旅业务,相信用不了多久,新业务将赶超到店酒旅成为美团第二大营收源。

而新业务作为美团引流的渠道之一,丰富美团的“流量池”,迎合了集团“高频打低频”的战略。那么,新业务成为美团重要的发力点,也就不足为怪了。

数据来源:公司公告

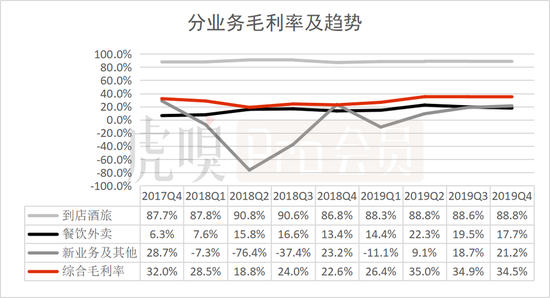

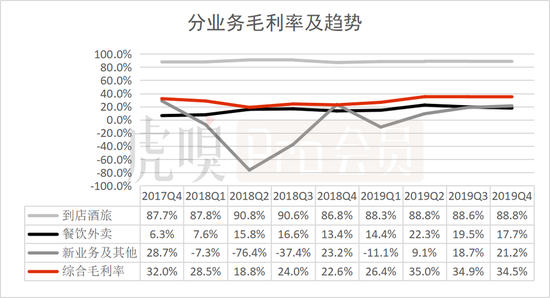

数据来源:公司公告 低频业务高利,高频业务微利。

到店酒旅属于低频高毛利业务,而餐饮外卖和新业务属于高频低毛利业务。美团的业务结构符合“高频业务引流,低频业务赚钱”的逻辑。

到店酒旅业务依旧是美团最为赚钱的业务,毛利率保持在88%左右,比较稳定,持续为美团提供充足的造血能力。

餐饮外卖业务本季度毛利率为17.7%,同比增加4.3个百分点,但环比下降1.8个百分点,这与外卖业务的毛利率具有周期性相关,通常四季度的毛利率要低于二、三季度的毛利率。

综合毛利率为34.5%,环比下降0.4个百分点,这与收入结构变化有关:高毛利业务收入占比降低,低毛利业务收入占比提升,因而拉低整体毛利率水平。

数据来源:公司公告

数据来源:公司公告 在毛利润贡献上,到店酒旅业务是美团的核心。但随着新业务收入占比提升,导致三大核心业务的毛利润贡献比逐渐逼近,未来有望实现毛利润贡献比趋于平衡状态,这有利于提升美团整体经营的抗风险能力。

数据来源:公司公告

数据来源:公司公告 三、美团的成长能力如何?

美团营收增速进入下滑通道。

(1)季节性因素导致GMV环比下滑

美团2019Q4实现GMV为1899亿元,同比增速为37.61%,高于前三季度,但环比微降47亿元。从历史数据来看,美团业务受季节性因素影响,具有一定的周期性,而一季度和四季度属于业绩“淡季”。

数据来源:公司公告

数据来源:公司公告 分业务看2019年四季度GMV,到店酒旅实现604亿元,同比增速为35.12%,持续加快。主要受益于外卖业务的增长丰富了平台的“流量池”,并增加了额外的交叉销售机会。

餐饮外卖实现1121亿元,同比增长39.78%,增速保持平稳。新业务实现174亿元,同比增速为32.82%,虽然有所回暖,但相比体量更大的到店酒旅以及餐饮外卖业务,其增速显得有点捉襟见肘。

数据来源:公司公告

数据来源:公司公告 (2)变现能力提升

GMV即交易总额,市场上对GMV的定义没有统一标准,其中的“水分”很大。但是变现率(营业收入/当期GMV)可以衡量平台的变现能力,对GMV进行“脱水”。

自2018Q4,美团的综合变现率维持在14%-14.5%期间,2019Q4,美团综合变现率提升至14.83%,其变现能力无论是环比还是同比均出现大幅提升。

数据来源:公司公告

数据来源:公司公告 季度GMV环比下降,但变现能力提升,缓解了了GMV下降带来的业绩压力。

美团单季营收增速持续放缓,2019Q4仅有42.19%,不足2018年同期的一半,疲态尽显。相比前两季度,第四季度的收入增加额最低,只有6.64亿元,这主要是受季节性因素的影响。

数据来源:公司公告

数据来源:公司公告 分业务看,2019Q4,美团分业务营收增速均延续下滑趋势,外卖业务实现同比增速42.79%,有所回升,主要源于变现能力增强。

新业务成美团新的收入增长引擎。

美团在2018Q3-2019Q1单季营收保持高速增长主要由新业务驱动,主要是美团在2018年4月收购摩拜100%股权,美团新业务在2018Q2-2019Q1报告期内保持200%以上的同比增速增长。

数据来源:公司公告

数据来源:公司公告 随着美团新业务规模的不断扩大,自2019Q2起,新业务高增长势能逐渐冷却,同比增速回落至100%以内,这也是导致美团整体营收增速放缓的原因之一。

四、美团的盈利能力如何?

新业务毛利转正成美团扭亏为盈的关键,持续提升的运营效率助推美团盈利能力趋强。

2019Q2之前美团一直处于亏损状态,究其原因:一是美团外卖运营成本太高,主要是自建配送物流体系中的骑手成本。自建配送物流有助于给用户提供较好的物流体验,但其高成本压低了外卖业务的盈利能力;二是收购摩拜单车增大了美团的亏损幅度。

数据来源:公司公告

数据来源:公司公告 随着新业务毛利率转正,美团在2019Q2扭亏为盈,目前已连续三个季度实现盈利,并且美团2019年全年实现盈利:2019年归母净利润为22.39亿元。

新业务在2019Q3的毛利率为21.2%,无论环比还是同比均呈现质的转变。这主要是共享单车亏损收窄,在报告期内,共享单车折旧费用减少,部分单车的使用期限已于2019Q3到期,而美团投入的新的美团单使用期限更长,也有助于降低折旧费用。

数据来源:公司公告

数据来源:公司公告 总体来看,美团的归母净利润同比增速处于上升通道,盈利能力持续提升,这主要是降本提效的结果:成本和费用控制得当,毛利率和经营效率得以提升。

美团2019Q2、2019Q3和2019Q4的经营费用率分别为31.8%、32%和30.9%,分别同比下降11.7、9.2和和15.6个百分点。成本和费用的有效控制,有助于释放出更大的利润空间。

数据来源:公司公告

数据来源:公司公告 五、持续盈利是否有望延续?

考虑此次疫情的影响,美团在2020Q1很难保持盈利;但从长期看,持续盈利的趋势有望延续。

2020年,考虑此次疫情对整个线下零售、餐饮和旅游行业将不可避免造成巨大冲击。美团表示,疫情对于公司2020年第一季度产生下行压力,并预估今年第一季度业绩或亏损,未来几个季度的经营业绩亦会受到不利影响。

①到店酒旅的利润受损,对美团整体盈利造成较大的冲击。文化和旅游部出台政策,酒店平台2019年1月25日后的订单无损取消,预计2020Q1酒店预定量将出现断崖式的下滑。到店综合类业务增长速度放缓,影响现金回流。

而到店酒旅业务为美团提供接近60%的毛利润,此业务利润受损,必将对平台的整体盈利造成较大的冲击。

②外卖行业需求降低,综合补贴率阶段性拉升,短期盈利水平承压。本次疫情导致线上订餐需求大幅下滑,2020Q1的外卖业务与2019Q1相比难以实现正增长,而且疫情期间美团加大对骑手的补贴力度,这将会影响外卖业务的盈利水平。

③受疫情影响,生鲜到家崛起,但共享出行遭受冲击,新业务毛利率难以持续为正。疫情导致生鲜到家需求激增,利好“美团买菜”和“美团闪购”,但共享出行业务受疫情影响亏损幅度将扩大。预计2020Q1美团新业务毛利率转负。

所以,从短期看,受疫情影响,美团的业绩将遭受重击,很难维持盈利。但从长远来看,随着疫情影响逐步被消化,美团业务回归正常,经营效率持续提高,美团有望保持持续盈利的态势。